Содержание

- 1 Сколько можно получить в 2021 году

- 2 На какие цели можно потратить маткапитал

- 3 Как можно улучшить жилищные условия с помощью маткапитала

- 4 Как использовать маткапитал в качестве первоначального взноса по ипотеке

- 5 Процедура передачи маткапитала в качестве первоначального взноса

- 6 Как досрочно погасить ипотеку средствами маткапитала

- 7 Что запомнить

В качестве первоначального взноса или досрочного погашения ипотеки

Материнский семейный капитал (МСК) — это субсидия от государства семьям, у которых есть маленькие дети. С 2020 года получить эту субсидию можно уже с первенцем. По закону сумма маткапитала каждый год индексируется на сумму инфляции.

Сколько можно получить в 2021 году

Для семей с первенцами, родившимися после 1 января 2020 года, и семей с двумя детьми и более, родившимися ранее, сумма маткапитала составляет 483 881 ₽

Так выглядит сертификат на материнский капитал. Сертификат получают на руки

Если после января 2020 года у семьи родился (или родится) второй ребенок, то к сумме добавят еще 155 550 руб.

Семья, которая имеет двух и более детей, один из которых родился или был усыновлен с января 2020 года, но ранее не получала семейный капитал, получит сразу общую сумму 639 431 ₽.

Если сумма маткапитала не тратится, то ее остаток индексируется каждый год, когда есть соответствующее решение Правительства.

На 2022 год заложены вот такие суммы (их озвучил глава Минтруда):

было 483 881 ₽ — будет 503 237 ₽;

было 155 550 ₽ — будет 161 733 ₽;

было 639 431 ₽ — будет 665 009 ₽.

В 2022 году впервые сумма маткапитала будет проиндексирована по фактической инфляции, а не по прогнозируемой инфляции, которая часто не совпадает с реальной картиной изменения цен в России. Поэтому окончательные цифры будут известны в конце декабря 2021 года, когда будут считать фактическую инфляцию.

Простыми словами: инфляция означает величину роста цен за определенный период. Для индексации используется годовое значение инфляции, то есть индексация позволяет не обесценивать сумму МСК. Пересматриваться эта сумма будет с 1 февраля каждого года.

На какие цели можно потратить маткапитал

Материнский капитал можно тратить строго на цели, которые определены законом. Есть разграничение целей в зависимости от возраста ребенка, с рождением которого появилось право на МСК.

До 3 лет ребенка можно:

- купить и построить жилье, но только если используешь при этом ипотечный кредит;

- оплатить дошкольное образование;

- получить ежемесячную выплату и/или потратить на детей-инвалидов.

После 3 лет можно:

- купить или построить свое жилье без использования ипотечного кредита;

- оплатить обучение детей в аккредитованных государством учреждениях;

- отправить на накопительную пенсию мамы.

В статье рассмотрим использование материнских денег на покупку жилья с оформлением ипотечного кредита.

Как можно улучшить жилищные условия с помощью маткапитала

По закону есть несколько способов улучшить жилищные условия с помощью МСК:

- Купить готовое жилье у застройщика или на вторичном рынке. Это может быть комната, квартира или отдельный жилой дом. Можно купить и долю в квартире, если она последняя и после покупки все жилое помещение станет собственностью семьи, — такие сделки Пенсионный фонд обычно тоже согласовывает.

- Купить квартиру на этапе строительства.

- Построить индивидуальный жилой дом или реконструировать его — это можно сделать с подрядчиком по договору подряда либо самостоятельно. В этом случае можно взять маткапитал, чтобы оплатить стройку. МСК при этом выдают двумя траншами: сначала — в размере 50 % суммы, через 6 месяцев — оставшиеся 50 %. Например, при строительстве вторая часть предоставляется, если проведены основные строительные работы: есть фундамент, стены, крыша. Для получения первых 50 % нужно представить документ о праве собственности на землю и уведомление о начале строительства. Для оставшихся 50 % — документ от государственного уполномоченного органа о том, что необходимые работы произведены.

- Построить жилой дом самому, собрав все чеки, платежки и иные финансовые документы, а потом компенсировать затраты с помощью маткапитала.

Если покупаете жилье в ипотеку, то маткапиталом можно:

- Оплатить первоначальный взнос при покупке жилья, в том числе если покупаете квартиру или отдельный дом на этапе строительства по договору подряда.

- Сначала взять ипотечный кредит на покупку или строительство, а потом погасить его.

- Внести вступительный (паевой) взнос в жилищный, жилищно-строительный, жилищный накопительный кооператив.

С помощью материнского капитала не получится:

- купить нежилое помещение, например дачу или апартаменты;

- взять ипотечный заем на покупку жилья у некредитной организации, например в микрофинансовой компании.

Правила направления маткапитала на улучшение жилищных условий

Как использовать маткапитал в качестве первоначального взноса по ипотеке

В классической схеме банки требуют у заемщика передачи первоначального взноса до или одновременно с получением кредитных денег. Но в схеме с маткапиталом так не получается.

Дело в том, что выплата маткапитала обычно происходит в течение 2–3 недель после подачи заявления в ПФР, а сделать это можно только после того, как зарегистрировано право собственности распорядителя МСК или его супруга, обычно это мама ребенка или ее муж.

Несмотря на это, многие банки разрешают использовать маткапитал в качестве первоначального взноса. Есть две схемы, по которым работают банки, — о них расскажу чуть дальше.

Процедура передачи маткапитала в качестве первоначального взноса

Заявка. При подаче заявки на кредит заемщик должен сразу указать, что будет использован материнский капитал. Важно выяснить у банка, принимает ли он эти средства в качестве первого взноса и возьмет ли он МСК в конкретной ситуации. Если вы выбираете банк из нескольких, то это может быть решающим моментом. Например, банки не любят принимать материнский капитал в сделках между родственниками.

Сделка. Во время сделки оформляются кредитный договор и договор приобретения, например договор купли-продажи или договор участия в долевом строительстве.

После подписания кредитного договора банк зачисляет кредит на номинальный или аккредитивный счет или закладывает его в банковскую ячейку. Первоначальный взнос за счет собственных средств также помещается на счет с условиями доступа или в банковскую ячейку. Обычно используют две разные ячейки.

Нужно понимать, что у банков есть требования о размере первоначального взноса. И ноль собственных денег означает, что суммы маткапитала должно хватить на заданную долю.

У каждого банка свои требования к размеру первого взноса за счет собственных денег: кому-то достаточно суммы материнского капитала, а кому-то обязательно нужна определенная доля собственных денег, например 10 % от стоимости квартиры. Все зависит от условий банка. Иногда размер участия собственных средств зависит от вида дохода заемщика, например если доход не подтвержден, то собственных денег обычно нужно больше.

Схема 1. Продавец ждет маткапитал. Если банк соглашается на отсутствие собственных денег в первоначальном взносе, то он может ввести условие, что продавец должен подождать зачисления МСК. И тут нужно найти продавца, который согласится ждать в течение месяца, пока право собственности перейдет к покупателю, после чего Пенсионный фонд переведет средства маткапитала на счет продавца, реквизиты которого указаны в договоре приобретения и в заявлении на распоряжение маткапиталом.

Сложность в том, что не каждый продавец захочет ждать. Но если вы покупаете квартиру в новостройке у застройщика, то обычно они соглашаются на ожидание денег от ПФР.

Схема 2. Банк увеличивает сумму кредита на сумму маткапитала. Чтобы выбор среди банков был больше, а продавца не пришлось уговаривать, то даже при наличии маткапитала лучше иметь собственные деньги на первоначальный взнос — хотя бы 5–10 % от стоимости жилья. Тогда банк добавит к кредиту сумму в размере маткапитала — это будет лишний долг перед банком, но он краткосрочный. После получения МСК, то есть через 2–3 недели после регистрации собственности, эта часть долга будет погашена.

Например, в 2021 году семья получила право на максимальную сумму маткапитала — 639 431 ₽. Квартира стоит 4 млн ₽. Доля первоначального взноса в банке — не менее 15 % от стоимости. Получается, что первоначальный взнос — 600 000 ₽, и суммы маткапитала должно хватить. Но чтобы сразу расплатиться с продавцом, банк говорит, что своих денег должно быть не менее 5 % от стоимости объекта, то есть 200 000 ₽. Тогда остальную сумму он даст в долг, часть из них — под будущий маткапитал.

Момент уплаты первоначального взноса из средств маткапитала нужно уточнять в конкретном банке — требования везде разные.

Госрегистрация. Допустим, банк и заемщик разобрались с суммой первоначального взноса и суммой кредита. После того, как деньги разложены по счетам или ячейкам, подписанные договоры сдаются на госрегистрацию. Обычно это делают лично через МФЦ или с помощью электронной сделки онлайн. Срок регистрации через МФЦ — 7–9 рабочих дней, с помощью электронной сделки — 1–3 дня.

После того как переход права зарегистрирован, стороны получают договор приобретения с отметкой о регистрации и выписку из ЕГРН. Дальше продавец представляет эти документы в банк и получает доступ к кредитным деньгам и сумме первоначального взноса.

Заявление на распоряжение маткапиталом. Если банк имеет межведомственный документооборот с ПФР, то после регистрации права собственности он сам подает заявление на распоряжение суммой МСК и после получения зачисляет ее на нужный счет, например счет продавца. Заранее уточняйте, есть ли такая возможность в вашем банке.

Если банк не работает напрямую с ПФР, то заемщик сам должен подать в Пенсионный фонд заявление на использование материнского капитала. Понадобятся следующие документы:

- договор приобретения, на котором стоит отметка о регистрации права;

- выписка из ЕГРН;

- кредитный договор;

- справка об остатке долга по кредиту — она может понадобиться, если речь идет об использовании маткапитала для досрочного погашения кредита.

Подать документы можно лично или онлайн через «Госуслуги» и личный кабинет на сайте ПФР. Заявление рассмотрят в течение 10 рабочих дней, а деньги перечислят в срок до 5 рабочих дней с момента принятия решения.

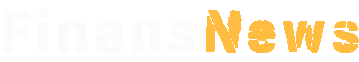

Так выглядит форма заявления о распоряжении средствами маткапитала

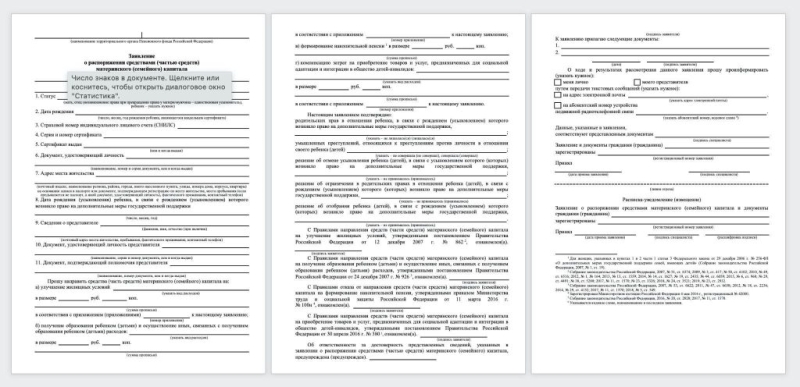

Дополнительно к заявлению о распоряжении маткапиталом нужно указать сведения о предполагаемой сделке

При выборе банка лучше заранее узнать его схему использования маткапитала и требования к доле собственных средств, чтобы выбрать удобный для вас вариант.

Например, в Райффайзенбанке это устроено так. Можно получить кредит:

- до 100 % от стоимости квартиры, если есть официальная форма подтверждения дохода; собственные деньги не требуются, если маткапитал покрывает 20 % стоимости квартиры;

- до 90 % от стоимости квартиры, если подтвердить доход справкой по форме банка — 10 % собственных, если маткапитал покрывает 20 % стоимости.

Для программ с господдержкой, например для семейной ипотеки и госипотеки 2020–2022, маткапитал в качестве первоначального взноса банк не принимает — это стандартная практика. Но если застройщик готов ждать МСК, то банк, скорее всего, согласится на сделку.

Как досрочно погасить ипотеку средствами маткапитала

Если банк не использует маткапитал в качестве первого взноса, а увеличивает сумму кредита на его размер, то в этом случае материнский капитал используют для досрочного погашения кредита. Так же бывает, когда семья принимает решение использовать МСК на погашение ипотеки позже, например через год после получения кредита. В обоих случаях процедура досрочного погашения выглядит так:

- Банк выдает заемщику ипотечный кредит — в некоторых случаях он может увеличить кредит на сумму маткапитала для быстрого расчета с продавцом.

- После регистрации перехода права собственности заемщик пишет в ПФР заявление на использование маткапитала для досрочного погашения ипотеки — это можно сделать через свой банк, если он работает с ПФР напрямую.

- После того как ПФР рассмотрит заявление, он перечислит сумму маткапитала, а за счет нее заемщик погасит часть кредита досрочно.

- Дальше заемщик начинает стандартно обслуживать свой ипотечный кредит.

Что запомнить

- Заранее уточняйте, работает ли ваш банк с материнским капиталом и какие у него требования.

- Некоторые банки работают с ПФР напрямую. Это удобно, так как в этом случае вам не придется ходить с документами в отделение Пенсионного фонда. Учитывайте это при выборе банка.

- Во многих банках ставка привязана к размеру первоначального взноса: обычно если он ниже 20 %, то ставка выше. При использовании маткапитала и наличии собственных денег вы можете увеличить общую сумму первоначального взноса, и в некоторых случаях это позволит получить более выгодную ставку.